从融资和再融资看A股

中国股票市场自1990年至今,已有26年时间。尽管历史短暂,但足够精彩,如同一部悬疑大片,跌宕起伏。笔者尽管从业13年,但许多问题依然摸不着头脑,有时像12岁的孩子突然闯进花花公子的成人片场,好奇、惊诧、困惑。比如,怎么理解创业板整体超过70倍市盈率的估值?单只股票估值再高,都可能在情理之中,但作为一个群体,如此高的估值实在让人难以理解。本文通过海量的数据分析,试图从融资制度的角度去解读A股,或许能够部分解开这些谜团。一、A股整体融资情况及资金使用效率评价

1、A股整体融资情况。

1990年至2016年6月8日,所有上市公司累计融资83,238.80亿元,其中IPO融资25,504.09亿元,占总融资比例的30.64%,再融资57,734.71亿元,占总融资比例的69.36%。以2006年5月7日证监会公布并于次日实施《上市公司证券发行管理办法》为分水岭,IPO融资和再融资金额的比重发生逆转。在此之前1990年至2006年,IPO融资为6,840.82亿元,占总融资金额比例为59.68%,再融资为4,621.35亿元,两者之比为40.32%。在此之后,情况发生根本逆转。2007年至2016年6月8日,IPO融资为18,663.27亿元,仅占总融资金额比例的25.99%,再融资为53,157.59亿元,占总融资金额比例的74.01%。也就是说,2006年5月7日前以IPO融资为主,再融资为辅。2006年5月7日后,再融资占据绝对主导地位,IPO融资占比大幅下降。这对A股的估值结构造成致命影响,后文将详细分析。

2、资金使用效率分析。

站在股东的角度,上市公司融资目的在于为股东创造利润和现金流,而非把钱装进大股东的腰包里(悲剧的是,事实就是如此,详见后文分析)。1990年至今上市公司从二级市场融资超过8万亿,它们把钱拿走之后,到底做得怎么样?

首先从股东权益分析。所谓股东权益,就是归属所有上市公司股东除去负债的资产。股东权益的形成主要来自两个方面,一是原始股东及后来股东的出资,二是净利润的滚存。1990年至今,A股融资总额为83,238.80亿元,假如按照7%的资金成本计算,这部分资金到目前的现值总额为128,511.49亿元。截至2016年4月3日,全部A股的股东权益总额为253,021.51亿元,考虑到银行股绝大部分股东权益来自原始股东出资及利润滚存,扣除银行股因素之后,全部A股融资总额为118,281.21亿元,股东权益总额为162992.76亿元,按照公式“原始股东出资+后来股东出资+利润滚存=现有股东权益+历年分红”近似计算,分红带给投资者的年华回报率不超过1%。也就是说,假如扣除银行板块,所有A股带给投资者的名义回报在6.8%至7.2%之间,除去期间的通货膨胀,根据我个人的估算,A股的年复合回报率在2.5%至3.5%之间。

其次从净利润水平来看,1990年以来,原始股东投入累计约为1.5万亿,融资总额为8.3万亿,两者计算起来为9.7万亿,在27年的时间里,所有A股累计创造的利润为16.56万亿,假如扣除银行股,累计实现净利润为10.9万亿,平均到27年中,每年获得3800亿元,而期间累计投入的资本为7.5万亿元,考虑到资本投入期限不同,综合计算下来的年均回报率在6.9%附近,和按照股东权益计算的结果类似。

综上所述,过去27年内,除去银行股之外,A股带给投资者的年均实际回报约为3%,从全球范围内来看,这种回报率非常之低。

【注释:上述收益率计算是基于参与A股ipo和再融资的资金而言,因为ipo和再融资的定价比市场平均水平要低,假如从二级市场以更高的价格买入,其综合收益率水平还不足3%,甚至可能为负值。】

二、各行业融资后资金使用效率评价

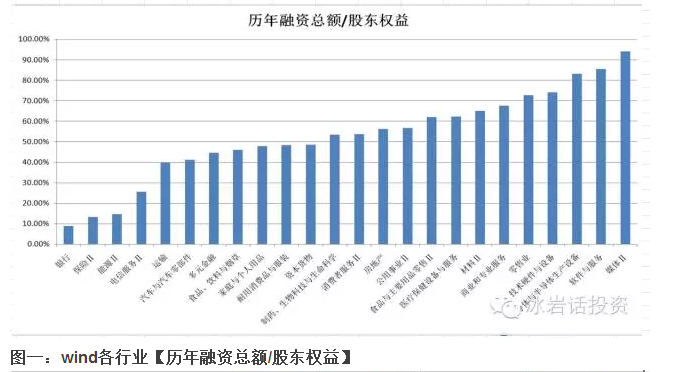

单纯从股权权益的形成要素中看,除去银行股,所有A股净资产的46.26%是通过从二级市场圈钱得到的,假如扣除整个金融板块,该比例上升为48.33%。具体到各行业而言,如图一所示,按照wind二级行业分类,在24个行业中,股东权益超过50%是从资本市场圈钱的行业有13个,其中媒体、软件与服务、半导体与半导体生产设备三个行业的股东权益中,圈来的钱占比都超过80%。

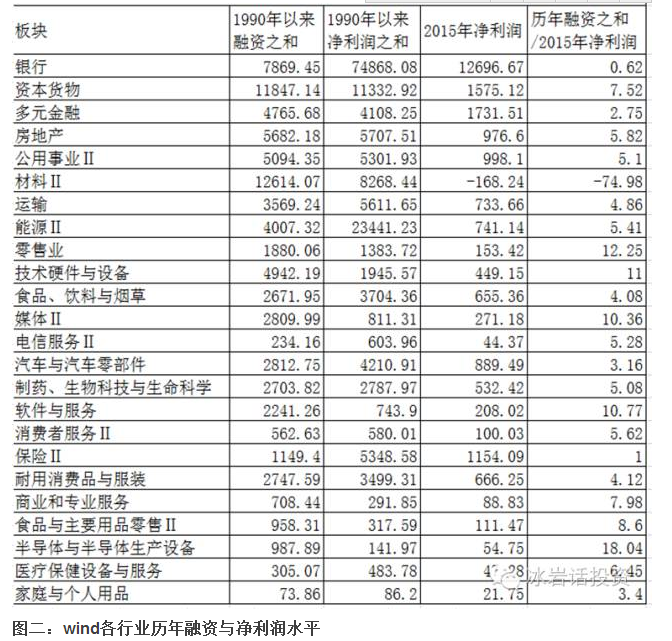

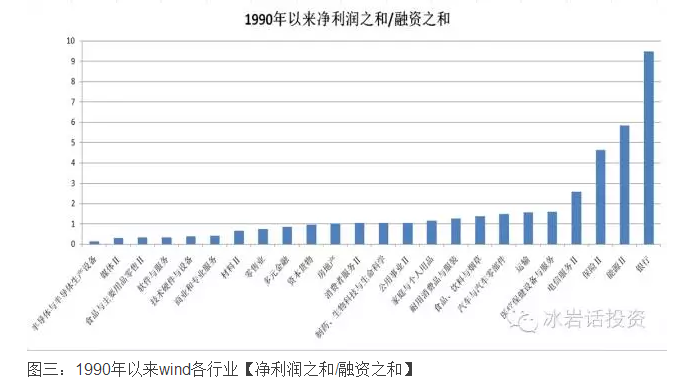

从净利润角度看,以2015年年报数据为统计口径,如图二、图三,不难看出,在wind各行业中,融资使用效率最高的行业是银行,排在前列的是能源、保险、电信服务等,这些都带有国家垄断性质。排在后面的是媒体、半导体、软件等,这些行业被市场所追捧,融资金额高,但由于产业不具备竞争优势,盈利能力较差。

三、融资制度对估值的影响和思考

如前所述,以2006年5月7日为分水岭,A股的融资制度发生巨大变化。此前融资主要是IPO,此后主要是再融资(主要是定增)。也就是说,股改之后,市场扩容的主力主要来自已经上市的公司,而非新增的上市公司。考虑到全流通因素,股改前融资和股改后融资的区别如下:1、股改前股价波动和大股东无关,大股东倾向于通过增发和配股单纯从二级市场融资,而自己不参与上市公司再融资,因此再融资往往被市场理解为利空消息;2、股改后股价波动和大股东密切相关,因此大股东倾向于把股价做高,然后高溢价从二级市场圈钱,有时候自己也象征性参与,从二级市场圈钱从此成为一种生意,也就是上市公司大股东除了赚上市公司的钱,还要赚二级市场投资者的钱。事实证明,赚二级市场投资者的钱更容易、更暴力、更暴利。

举例而言,假如某上市公司净资产收益率为10%,每股净资产为2元,总股本5亿股,净利润1亿元,二级市场股价为6元,总市值为30亿元。现在要定向增发1亿股,价格为6*0.9=5.4元,募集资金5.4亿元。此时上市公司总股本变成6亿股,股东权益变成15.4亿元,每股净资产变成2.57元,与原来净资产的差价0.57元,就是大股东赚的二级市场的钱。

这是单纯从净资产来看。同样是上述案例,假定上市公司每年净利润全部分红,第二年净资产收益率10%不变,那么第二年公司净利润变成1.54亿元,按比例分给二级市场投资者的红利为2567万元,对于上市公司而言,融资的成本仅仅为4.75%。更何况,多数上市公司基本不分红,由于净资本增加,第二年的净资产收益率往往大幅下降,考虑到这些因素,上市公司几乎不用付出成本,便从二级市场融到巨资,何乐而不为?

对大股东而言,从二级市场减持套利,是实现资本增值的主要手段。其基本路径如下:股价上涨→高溢价融资→通过并购、财务成本下降、各种概念等,炒作股价→二级市场套现。由于这种生意几乎没有风险,所以大股东参与定增的钱,多数从银行拆借,除大股东外,为激励员工,许多上市公司成立员工基金,以同样的逻辑套取利益。这就是过去5年A股发生的事,古往今来,旷世罕见。

要想保证上述游戏玩的成功,必须具备如下条件:1、公司股价一定要高,银行股以前融资很嚣张,自从集体跌破净资产之后,再没有大的定增了,都改发优先股了;2、定增需要有机构捧场,为吸引机构参与,有些大股东不惜签订抽屉协议,对定增资金不仅保底而且保收益;3、定增完成后,股价一定要涨,于是各种概念炒作、市值管理等游戏轮番登场,然后大股东和定增资金集体套现;4、将上述动作重复一遍,定增资金额度增加,概念更大、炒作力度更强,直到市场上没有人愿意接盘为止。

举两个案例:

乐视网【融资+套现】金额为67.425亿元,是上市以来累计实现净利润的6.95倍。掌趣科技【融资+套现】金额为93.43亿元,是上市以来累计实现净利润的8.59倍。

如此暴利和暴力的生意,全世界仅此一家,绝无分店。难怪大批中概股要回归,大批中资港股要回归。而这一切的暴利,最终都是二级市场投资者买单,你准备好钱了吗?

文章写到这里,对创业板整体高估值的缘由,又多了一层思考,事实上写本文的初衷就是为了弄清楚创业板的估值为何这么高。从融资制度的角度,我的思考和结论如下:

1、不能够交易的东西,从本质上没有价值。比如在沙漠里的一栋楼,无论建设时投入资金是多少,因为它没有买家,所以它的交易价值是0;

2、能够交易的东西,其短期的定价标准主要取决于有没有人以更高的价格买入。因此,在一个相对封闭的、流动性充足的市场里,高估值存在变成为可能。【高价融资+赚二级市场的钱+更高价套现】的组合冲动,让创业板成为最好的炒作标的。

四、对未来的展望和判断。

在A股的历史上,从机会收益的角度看,估值水平只有合理和更高,几乎从来没有被低估过。证据是,哪怕是在大熊市的2008年,A股融资规模仍高达3345.75亿元。从融资制度思考未来,很多事突然豁然开朗。

1、疯狂融资何时会结束?

我的答案非常清楚,只要估值水平不趋向合理,这种疯狂的融资永远不会结束。2007年融资额为8048.48亿元,创历史新高,当时让人震惊。但到2015年,融资竟高达14189.91亿元。赚钱效应如同盐水,越喝越渴。我相信,在现有规则下,任何力量都无法阻挡上市公司疯狂融资的步伐。

只要能够高溢价融资,高估值便不会结束,只要维持高估值,便能高溢价融资。这听起来很拗口,但却是事实。

2、A股估值压缩将不以任何人的意志为转移。

2016年以来,尽管市场跌至3000点下方,但依然挡不住A股的疯狂融资冲动,已累计融资7834.69亿元,其中7571.31亿元是再融资,全年融资总额有望超过1.5万亿,A股融资已成为吸金的的无底洞,只要维持当前的现状(封闭式的发行制度+高估值),A股的“吸金大法”将越来越强,维持当前现状的成本将越来越高。

3、哪种要素来打破这种局面?

从供给层面看,市场化发行制度(新三板分层、加快IPO速度、实施注册制等)的实施,将动摇这种局面;从需求角度看,赚钱效应下降、货币紧缩政策预期也将动摇这种局面。

端午节闲来无事,草就此文,不为其他,只为澄清事实,客观看待当前的股票市场。唯有客观,才能理性。唯有理性,才能客观。唯有客观理性,才能做好准备。只有做好准备,才能够“当幸福来临时,我一定在家里”。祝大家端午节快乐!

本文作者介绍:

【薛冰岩:中山大学岭南学院金融本科、北京大学汇丰商学院EMBA。现任深圳市晟泰投资管理有限公司总裁、投资总监、基金经理,崇尚理性投资和价值投资理念,以基本面为基础进行投资决策。联系方式:电邮1458681231@qq.com,微博:http://weibo.com/xuebingyan2011,微信号:冰岩话投资。】